Forschung

Forschungsschwerpunkte

Forschungsschwerpunkte des Instituts für Grenzüberschreitende Restrukturierung:

- Krisenfrüherkennung

- Familienunternehmen

- Marke und Strategie

- Strategisches Controlling

- Wertorientierte Unternehmenssteuerung

Auf den folgenden Seiten finden Sie Forschungsergebnisse, die im Rahmen von empirischen Studien erarbeitet wurden.

Einige Ergebnisse sind aus Masterarbeiten entstanden, die von Studierenden im Zuge des Masterstudiums Corporate Transformation Management bearbeitet wurden.

Schwerpunkt Krisenfrüherkennung

Hintergrund der Forschungsmotivation

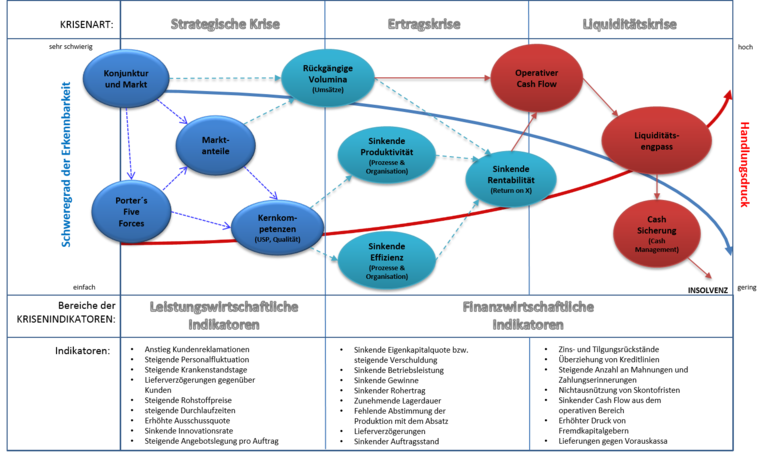

Eine Unternehmenskrise kann als eine ungewollte Situation beschrieben werden, die die Existenz eines Unternehmens bedroht (vgl. Schwarzecker & Spandl, 1993, S. 25; Krystek & Moldenhauer, 2007, S. 25). Diese Definition ist insgesamt sehr allgemein gehalten, da es sehr viele mögliche Ursachen gibt, welche eine Krise bedingen können. Dieser Umstand erhöht die Komplexität und erschwert das Verständnis der Phänomene Unternehmenskrise und -insolvenz entsprechend, was zugleich ein wesentlicher Grund dafür ist, warum es in diesem Bereich vermehrte Forschungstätigkeiten gibt. Es existieren unterschiedlichste Modelle in der Betriebswirtschaft, welche die Krisenphasen eines Unternehmens einteilen. Das abgebildete Modell wurde (in Anlehnung an Schwarzecker & Spandl, 1993; Krystek & Moldenhauer, 2007 und Exler und Situm, 2013) vom Institut für Grenzüberschreitende Restrukturierung entwickelt.

Auch nach über 50 Jahren Forschung in der Krisen- und Insolvenzfrüherkennung gibt es noch keine geschlossene Theorie in diesem Feld, welche mit anerkannten Finanzierungstheorien verknüpft werden kann (Krystek & Moldenhauer, 2007, S. 40; Pretorius, 2008). In diesem Zusammenhang gibt es sehr viele unbeantwortete Fragen, welche weiterführender Forschung bedürfen, um einen Fortschritt zur Entwicklung einer solchen Theorie zu ermöglichen. Die herrschende Ansicht der Literatur ist, das der Lebenszyklus eines Unternehmens nicht durch eine dichotomische Denkweise (solvent/insolvent) beschrieben werden kann (Altman, 1968; Edmister, 1972; Ward, 1999, Cestari, Risaliti & Pierotti, 2013), sondern das Unternehmen unterschiedliche finanzielle und wirtschaftliche Gesundheitszustände einnehmen können (eine Art Kontinuum), welche man auf Grund aktuell vorliegender Forschungsergebnisse nicht identifizieren und erklären kann. Der Mangel an Erkenntnis zur Identifikation dieser unterschiedlichen Zustände ist darauf zurück zu führen, dass seit Jahrzehnten eher versucht wird Insolvenzen zu prognostizieren, anstatt den vorgelagerten Krisenevolutionsprozess zu verstehen (Charitou, Neophytou & Charalambous, 2004, S. 493; Pretorius, 2009, S. 409). Auf Grund der fehlenden Möglichkeit zur Beobachtung dieses Prozesses, werden Krisenphasen im Allgemeinen (wie bspw. im IDW S6) ohne jeglicher theoretischer Fundierung definiert, damit zumindest eine Struktur in Form einer wahrnehmbaren Gestalt gegeben werden kann (Doubek, Exler & Situm, 2016).

Insgesamt kann festgehalten werden, dass das praktische als auch wissenschaftliche Verständnis, wie sich eine Unternehmensrise entwickelt und wie man unterschiedliche Krisenphasen messen bzw. kategorisieren kann, aus aktueller Sicht als sehr gering bezeichnet werden kann. Aus diesem Grund wurde am Institut für Grenzüberschreitende Restrukturierung ein eigener Forschungsschwerpunkt definiert, der folgende Ziele bzw. Fragestellungen verfolgt:

- Erarbeitung von Indikatoren, welche unterschiedliche Schweregrade von Krisen voneinander unterscheiden können

- Einfluss von Innovation auf die Entwicklung von Unternehmenskrisen

- Einfluss von Innovation auf den Turnarounderfolg von Unternehmen

- Verstärkung des Informationsgehalts von unterschiedlichen Krisenfrühwarnindikatoren, zur verbesserten Früherkennung von Unternehmenskrisen

- Altman E. I. (1968). Financial ratios, discriminant analysis and the prediction of corporate bankruptcy. The Journal of Finance, 23(4), 589–609.

- Cestari, G., Risaliti, G., & Pierotti, M. (2013). Bankruptcy prediction models: Preliminary thoughts on the determination of parameters for the evaluation of effectiveness and efficiency. European Scientific Journal, 9(16), 265–290.

- Charitou, A., Neophytou, E., & Charalambous, C. (2004). Predicting corporate failure: Empirical evidence for the UK. European Accounting Review, 13(3), 465-497.

- Doubek, C., Exler, M. W., & Situm, M. (2016). Aktueller Stand von Früherkennungssystemen: Eine systematische Übersicht zu Ansätzen zwecks Früherkennung von strategischen Unternehmenskrisen. Krisen-, Sanierungs- und Insolvenzberatung, 12(5), 204-210.

- Edmister, R. O. (1972). An empirical test of financial ratio analysis for small failure prediction. Journal of Financial and Quantitative Analysis, 7(2), 1477–1493.

- Exler, M. W., & Situm, M. (2013). Früherkennung von Unternehmenskrisen: Systematische Zuordnung von Krisenfrüherkennungsindikatoren zu den unterschiedlichen Krisenphasen eines Unternehmens. Krisen-, Sanierungs- und Insolvenzberatung, 9(4), 161–166.

- Krystek, U., & Moldenhauer, R. (2007). Handbuch Krisen –und Restrukturierungsmanagement: Generelle Konzepte, Spezialprobleme, Praxisberichte. Stuttgart: Kohlhammer.

- Pretorius, M. (2009). Defining business decline, failure and turnaround: A content analysis. South African Journal of Entrepreneurship and Small Business Management, 2(1), 1 – 16.

- Pretorius, M. (2008). Critical variables of business failure: A review and classification framework. South African Journal of Economic and Management Sciences, 11(4), 408-430.

- Schwarzecker, J., & Spandl, F. (1993). Kennzahlen – Krisenmanagement mit Stufenplan zur Sanierung. Wien: Ueberreuter.

- Ward, T. J. (1999). A review of financial distress research methods and recommendations for future research. Academy of Accounting and Financial Studies Journal, 3(1), 160–178.

Analyse des Korrelationsverhaltens von Jahresabschlusszahlen für solvente und insolvente Unternehmen

Abstract:

Das Ziel dieser Studie war es einen Beitrag zu leisten, um die Unterschiede zwischen solventen und insolventen Unternehmen für die Zeiträume zwei und ein Jahr(e) vor Insolvenz besser zu verstehen. Aufbauend auf der Korrelations- und Faktorenanalyse sollte herausgefunden werden, ob mit Jahresabschlusszahlen bestimmte Verhaltensmuster festgestellt werden können, welche Unterschiede als auch Gemeinsamkeiten zwischen den beiden Unternehmenstypen erklären. Die Verbindungen zwischen Jahresabschlusszahlen zwei Jahre und ein Jahr vor Insolvenz zeigen schwache Korrelationen, wobei diese deutlich stärker für insolvente Unternehmen sind. Damit kann geschlossen werden, dass die finanzielle und wirtschaftliche Situation von insolventen Unternehmen stärker von der historischen Performance abhängt, als dies bei solventen Unternehmen der Fall ist. Dies legt auch den Schluss nahe, dass sich solvente Unternehmen im Kontinuum der Krisenevolution eher auf einem determinierten Pfade bewegen, während die Bewegung von solventen Unternehmen in diesem Kontinuum eher zufällig erfolgt. Die Ergebnisse der Faktorenanalyse zeigen, dass die Jahresabschlusszahlen beider Unternehmenstypen auf Grund unterschiedlicher Faktoren erklärt werden können, was im Wesentlichen darauf zurückzuführen ist, dass bei insolventen die Bilanzsummen größtenteils aus Fremdkapital besteht und derartige Unternehmen auch in der Größe schrumpfen.

Publiziert in:

Situm, M. (2015). Analysis of correlational behavior of solvent and insolvent firms based on accounting ratios. Journal of Modern Accounting and Auditing, 11(5), 233–259.

Erholung aus der Krise und Insolvenz: eine vergleichende Analyse basierend auf Jahresabschlusszahlen

Abstract:

In dieser Studie wurde analysiert, wie sich insolvente von erfolgreich restrukturierten Unternehmen unterscheiden. Die Ergebnisse zeigen, dass bei restrukturierten Unternehmen ein besseres Rohertragsmanagement, eine höhere Profitabilität als auch eine höhere Zinsdeckung im Vergleich zu insolventen Unternehmen beobachtet werden kann. Manager sollten daher im Rahmen von Turnaround-Aktivitäten diese Aspekte berücksichtigen und entsprechende Maßnahmen zur Verbesserung dieser Kennzahlen einleiten. Eine genaue Unterscheidung zwischen diesen beiden Unternehmenstypen mit einem Prognosemodell bleibt jedoch schwierig und weist darauf hin, dass Jahresabschlusszahlen alleine nicht ausreichend sind, um die beiden Zustände insolvent und restrukturiert vollumfänglich beschreiben zu können.

Publiziert in:

Situm, M. (2015). Recovery from distress and insolvency: A comparative analysis using accounting ratios. Proceedings of the 6th Global Conference on Managing in Recovering Markets, GCMRM 2015, 589–606.

Abstract:

Das Ziel dieser Studie war es herauszufinden, ob Jahresabschlusszahlen mit Bezug zu Mitarbeitern eines Unternehmens für eine verbesserte Früherkennung von Unternehmenskrisen und -insolvenzen genutzt werden können. Aufgrund eines Literaturrückblicks konnte geschlossen werden, dass diese Fragestellung nicht umfassend untersucht wurde. Ausgehend von Jahresabschlusszahlen österreichischer Unternehmen für die Jahre 2003 bis 2005 wurden multivariate lineare Diskriminanzfunktionen berechnet, um Unternehmen in die zwei Zustände insolvent und solvent klassifizieren zu können. Es konnte keine verbesserte Früherkennung von Insolvenzen durch den Einbezug von mitarbeiterbezogenen Jahresabschlusszahlen festgestellt werden. Aus praktischer Sicht ist festzuhalten, dass ein effizienter Mitarbeitereinsatz eine wichtige Rolle zur Reduktion der Insolvenzwahrscheinlichkeit spielt. Zudem wurden in dieser Arbeit zwei neue Kennzahlen mit Mitarbeiterbezug identifiziert, welche als Maßzahlen für die Größe eine Unternehmens herangezogen werden können.

Publiziert in:

Situm, M. (2015). The relevance of employee-related ratios for early detection of corporate crises. Economic and Business Review, 16(3), 279–314.

Abstract:

Unternehmen in der Krise können mit entsprechenden Turnaround-Maßnahmen wieder in eine wirtschaftlich stabile Situation überführt werden. Hierfür ist es für den Manager erforderlich, sowohl eine entsprechende Datenbasis zu erarbeiten als auch Kenntnis über das Zusammenspiel der unterschiedlichen Funktionen im Unternehmen zu besitzen. Ausgehend davon müssen auf operativer Ebene Veränderungen implementiert werden, damit eine zielgerichtete und effiziente Reorganisation erreicht werden kann. Dies geht einher mit dem Aufbrechen bestehender Strukturen und Abläufe innerhalb der Wertkette eines Unternehmens.

Publiziert in:

Exler, M. W., Situm, M., & Hueber, S. (2014). Die Krise verändert das operative Agieren: Eine vergleichende Analyse zwischen gesunden und angeschlagenen Unternehmen. Krisen-, Sanierungs- und Insolvenzberatung, 10(5), 202-207.

Abstract:

In dieser Studie wurde das Potenzial des Alters als auch der Größe eines Unternehmens für die Früherkennung von Unternehmenskrisen untersucht. Ausgehend von insolventen und nicht-insolventen österreichischen Unternehmen für den Zeitraum 2000 bis einschließlich 2011 wurden Gemeinsamkeiten und Unterschiede für die beiden genannten Variablen analysiert. Es zeigt sich, dass die Größe des Unternehmens in allen Jahren statistisch signifikant ist, was bedeutet, dass insolente Unternehmen in der Regel kleiner sind als solvente. Im Weiteren konnte festgestellt werden, dass das Alter im Wesentlichen keine Erklärungsvariable ist, welche für die Früherkennung von Unternehmenskrisen geeignet ist. Eine hohe korrelative Verbindung, wie sie in früheren Arbeiten postuliert wird, konnte im Rahmen dieser Untersuchung nicht festgestellt werden. Große Unternehmen müssen demnach nicht unbedingt ein hohes Alter besitzen.

Publiziert in:

Situm, M. (2014). The age and the size of the firm as relevant predictors for bankruptcy. Journal of Applied Economics and Business, 2(1), 5-30.

Abstract:

Es gibt unterschiedlichste Ansätze, wie man in der Beraterpraxis die finanzielle und wirtschaftliche Situation eines Unternehmens bewerten bzw. beurteilen kann. Erfahrungen zeigen, dass ganz bestimmte Indikatoren analysiert werden müssen, um anstehende Unternehmenskrisen frühzeitig und umfassend erkennen zu können. In der betriebswirtschaftlichen Literatur wurden in zahlreichen Publikationen verschiedenste dieser Krisenindikatoren untersucht, welche z.T. in der Beraterpraxis Anwendung finden. Im vorliegenden Beitrag werden die Ergebnisse einer Befragung zu relevanten Krisenindikatoren und auch ein Vergleich der daraus resultierenden Ergebnisse mit einschlägigen Frühwarnsignalen aus der Literatur dargestellt. Die Ergebnisse zeigen interessante Ansatzpunkte, welche von Praktikern in ihrer Beratungstätigkeit eingesetzt werden können.

Publiziert in:

Exler, M. W., & Situm, M. (2014). Indikatoren zur Früherkennung von Unternehmenskrisen in der Beraterpraxis: Ansatzpunkte zur Etablierung eines internen Frühwarnsystems, in: Krisen-, Sanierungs- und Insolvenzberatung, 10(2), 53-59.

Abstract:

In dieser Studie werden zwei Insolvenzfrüherkennungsmodelle vorgestellt, welche mit der multivariaten linearen Diskriminanzanalyse und der multivariaten logistischen Regression entwickelt wurden. Die Finanzkennzahlen als Trennvariablen wurden auf Grund Erfahrungen frührerer Studien entwickelt. Es wurde angenommen, dass Unternehmen in drei Gruppen eingeteilt werden können - gesunde (Gruppe 1), krisenresistente (Gruppe 2) und insolvenzgefährdete (Gruppe 3) - welche unterschiedliche wirtschaftliche Zustände beschreiben. Die Daten für die Modellierung der Systeme wurden auf Grund einer Befragung von 35 Professional aus der Unternehmenberatung und der Bankwirtschaft gewonnen. Die Resultate stehen im Einklang mit früheren Ergebnissen. Eine hohe Eigenkapitalquote, eine hohe Profitabilität, eine geringe Schuldentilgungsdauer als auch ein Umsatzwachstum reduzieren die Wahrscheinlichkeit einer Insolvenz.

Publiziert in:

Situm, M. (2013). Business failure prediction models based on expert knowledge. Czech Journal of Social Sciences, Business and Economics, 2(4), 28-45.

Schwerpunkt Familienunternehmen

Hintergrund der Forschungsmotivation

Die Wichtigkeit von Familienunternehmen für die volkswirtschaftliche Entwicklung ist anhand unterschiedlichster Studien deutlich erkennbar. In Österreich sind 80 % aller Unternehmen Familienbetriebe, welche etwa 70 % aller Arbeitnehmer beschäftigen (KPMG, 2015). Einer Studie der Wirtschaftskammer Österreich (2013) folgend sind es sogar 90 %, wobei hier die EU-Definition von Familienunternehmen verwendet wurde. Gemäß statistischem Bundesamt in Deutschland gab es im Jahr 2011 3,6 Mio. Unternehmen, wobei das Institut für Mittelstandsforschung (IfM) im Jahr 2013 3,7 Mio. Unternehmen nennt. Die Stiftung Familienunternehmen (2011) zeigt, dass ca. 90 % dieser Unternehmen (also etwa 3,4 Mio.) Familienunternehmen sind.

Ein wesentlicher Punkt in der Erhaltung der Wettbewerbsfähigkeit von Familienunternehmen ist die Unternehmensübergabe, welche aus Sicht unterschiedlichster Stakeholder als kritisch angesehen wird. Aus einer Studie der PwC (2014) geht hervor, dass mehr als 50 % aller Familienunternehmen eine Übergabe an die nächste Generation in den nächsten 5 Jahren vornehmen möchte. In diesem Zusammenhang planen 4 % das Unternehmen zu verkaufen, wobei nur 22 % der Familienunternehmen über einen Nachfolgeplan verfügen. Diese Aspekte decken sich mit einer eigenen Studie, bei welcher das Institut für Grenzüberschreitende Restrukturierung mitgewirkt hat (Märk & Situm, 2016).

In der Literatur werden unterschiedlichste Erfolgsfaktoren für eine erfolgreiche Unternehmensnachfolge genannt. Ungeachtet dieser bisherigen Kenntnisse kann nicht klar determiniert werden, welche unterliegenden Faktoren vorliegen müssen, damit auch wirklich eine erfolgreiche und risikolose Nachfolge angetreten werden kann. Eine wesentliche Besonderheit von Familienunternehmen ist, dass diese einem Dualismus (Ko-Existenz) von Familiensystem und Geschäftssystem gegenüber stehen (Rüsen, 2009, S. 48). Dieser Aspekt ist die Ursache von Nachfolgeproblemen oder Familienkonflikten, welche dann entstehen, wenn diese beiden Systeme miteinander interagieren (Gimeno, Baulenas & Coma-Cros, 2010, S. 7).

Aufgrund der Verknüpfung von Prozessen im Familienunternehmen mit den Erscheinungen von Unternehmenskrisen, wurde am Institut für Grenzüberschreitende Restrukturierung ein eigener Forschungsschwerpunkt definiert, welche folgende Ziele bzw. Fragestellungen verfolgt:

- Sicht externer Stakeholder hinsichtlich Kooperation mit Familienunternehmen und deren Akteuren

- Internationalisierung von Familienunternehmen

- Der Wert der Marke bei Familienunternehmen

- Innovationsgrad bei Familienunternehmen im Vergleich zwischen Übergeber und Übernehmer

- Verhalten von Familienunternehmen in der Krise

- Gimeno, A., Baulenas, G., & Coma-Cros, J. (2010). Family business models: Practical solutions for the family business. Hampshire, UK: Palgrave.

- Institut für Mittelstandsforschung (2013). Unternehmensstand Deutschland.

- KPMG (2015). Familienunternehmen. https://www.kpmg.at/themen-trends/familienunternehmen.html [abgerufen am 28. September 2015].

- Märk, S., & Situm, M. (2016). Unternehmer werden regionaler. Die Wirtschaft.

- PwC Österreich (2014). Österreich Report - Familiy Business Survey 2014: Besonderheiten, Herausforderungen und Perspektiven österreichischer Familienunternehmen.

- Rüsen, T. (2009). Krisen und Krisenmanagement in Familienunternehmen. Wiesbaden: Gabler.

- Stiftung Familienunternehmen (2011). Die volkswirtschaftliche Bedeutung der Familienunternehmen. http://www.familienunternehmen.de/media/public/pdf/publikationen-studien/studien/Studie_Stiftung_Familienunternehmen_Volkswirtschaftliche-Bedeutung_Berichtsband.pdf [abgerufen am 28. September 2015].

- Wirtschaftskammer Österreich (2013). Familienunternehmen in Österreich: Eine aktuelle Studie der WKO. Wien: Wirtschaftskammer Österreich.

Abstract:

Das fundierte, praxisnahe Buch zeigt, welche Besonderheiten diese Unternehmensform aufweist. Familienunternehmer profitieren von engen Verbindungen. Gleichzeitig können genau diese für Streit, Angst, Wut und zahlreiche Diskussionen sorgen. Die Autoren gehen der Frage nach, wie Familienunternehmen vom Kreditgeber, vom Kunden, vom eigenen Steuerberater gesehen werden und was diese Beziehung prägt. Sie widmen sich explizit auch der Sicht der Stakeholder. Konkrete Fallbeispiele aus Wissenschaft und Praxis eröffnen den Unternehmensinhabern und allen Personen, die mit der Thematik befasst sind, eine neue Sicht- und Herangehensweise an das Familienunternehmen.

Publiziert in:

Märk, S., & Situm, M. (2017). Familienunternehmen und ihre Stakeholder: Problemstellung - Lösungsmodelle - Praktische Umsetzung. Berlin-Heidelberg: Springer Verlag.

Abstract:

Familienunternehmen spielen in Deutschland und Österreich eine bedeutende volkswirtschaftliche Rolle und es ist daher von großer Relevanz, dass sie erhalten bleiben. Dieses Fortbestehen ist mit der Anforderung einer vernünftig geregelten Unternehmensübergabe verbunden, was größtenteils bedeutet, dass ein interner Nachfolger gesucht und aufgebaut wird. Mit der einhergehenden Übergabe wird ein neues Management eingesetzt und dadurch ergeben sich schwierig vorhersehbare Einflüsse auf die weitere Entwicklung des Familienunternehmens. Es kann sich nicht selten auch herausstellen, dass eine interne Unternehmensnachfolge nicht sinnvoll erscheint, weil bestimmte Faktoren nicht erfüllt sind, um eine nachhaltige Entwicklung gewährleisten zu können. Im Zuge einer kürzlich durchgeführten Studie wurde die Gestaltung der internen Nachfolge auf den Prüfstand gestellt und es galt heraus zu finden, unter welchen Bedingungen es sinnvoll ist, eine Übergabe intern vorzunehmen.

Publiziert in:

Erber, T., Exler, M. W., & Situm, M. (2016). Die interne Unternehmensnachfolge auf dem Krisen-Prüfstand: Ergebnisse zu ausgewählten Fragestellungen einer Expertenbefragung. Krisen-, Sanierungs- und Insolvenzberatung, 13(2), 53-59.

Abstract:

Kreditinstitute stellen wichtige Finanzierungspartner für die europäische Wirtschaft dar. Sie verleihen Geld an Unternehmen und erhalten hierfür Zinsen. Die Entscheidung zur Vergabe eines Kredites an ein Unternehmen ist jedoch in der Praxis häufig nicht einfach, da unterschiedlichste Risikoarten berücksichtigt werden müssen, wobei Familienunternehmen spezifische Risiken besitzen. In dieser Arbeit wird ein neuer Ansatz in den Mittelpunkt gestellt: Es vereint die Aspekte der Finanzierungstheorie und deren Risiken mit den Möglichkeiten der internen und externen Unternehmensnachfolge. Kreditprüfer wurden hinsichtlich deren Sicht über die Präferenz zwischen interner und externer Unternehmensnachfolge befragt. Es werden nicht nur die Forschungsergebnisse vorgestellt, sondern auch ein Ansatz skizziert, bei welchem die Themen Krise und Familienunternehmen kombiniert werden, um schlussendlich eine mögliche optimale Kapitalstruktur vor Unternehmensübergabe zu bestimmen, welche im Einklang mit bisherigen anerkannten Finanzierungstheorien steht.

Publiziert in:

Situm, M., & Märk, S. (2018). The succession process from the perspective of financial institutions: A focused view on external vs. internal succession. International Journal of Entrepreneurship and Small Business, 34(2), 204-232.

Abstract:

Wie sieht die Ausrichtung heimsicher Unternehmer aus? Wie planen sie ihre Nachfolge? Mario Situm, Professor an der Fachhochschule in Kufstein, hat gemeinsam mit Stefan Märk von der FH Salzburg bei 36.000 Familienunternehmen in Westösterreich nachgefragt und uns verraten, was sie herausgefunden haben.

Publiziert in:

Märk, S., & Situm, M. (2016). Unternehmer werden regionaler. Die Wirtschaft.

Abstract:

Eine ungeregelte Unternehmensnachfolge bei Familienunternehmen ist aus Sicht von Kreditinstituten ein Signal für ein potenzielles Problem und wird damit auch als Indikation für eine Unternehmenskrise angesehen. Die aktuellen Zahlen zeigen deutlich, dass in den nächsten Jahren eine hohe Anzahl an Unternehmensübergaben ansteht und häufig ist es der Fall, dass eine familieninterne Nachfolgelösung aufgrund unterschiedlichster Gegebenheiten als nicht realisierbar erscheint. In derartigen Situationen ist es möglich, eine familienexterne Nachfolgelösung anzustreben, was schlussendlich den Verkauf des Familienunternehmens an einen Dritten bedeutet. Im Zuge einer Studie wurde dieser letzte Aspekt genauer untersucht und es galt herauszufinden, wie Kreditinstitute in Deutschland und Österreich dieser Lösung grundsätzlich gegenüberstehen, wie attraktiv familienexterne Modelle im Vergleich untereinander gesehen werden und ob sich diese Einschätzung signifikant verändert, wenn es sich – anstatt eines wirtschaftlich stabilen – um ein in der Krise befindliches Unternehmen handelt.

Publiziert in:

Exler, M. W., Situm, M., & Thurnbichler, R. (2015). MBO und MBI als Alternativen zu familieninternen Nachfolgelösungen: Eine Analyse zur Sicht von Kreditinstituten in Deutschland und Österreich. Krisen-, Sanierungs- und Insolvenzberatung, 11(5), 207–213.

Schwerpunkt Marke und Strategie

Hintergrund der Forschungsmotivation

Selbsterstellte Marken unterliegen sowohl nach HGB als auch nach IFRS einem strikten Aktivierungsverbot. Wird durch einen Markenkauf der Wert durch den entgeltlichen Erwerb objektiviert, besteht im Umkehrschluss eine Aktivierungspflicht sowohl nach deutschem HGB als auch nach IFRS (HGB § 248 Abs. 2 S.2; IAS 38.48 u. 38.63). Dies führt dazu, dass dieses werthaltige Asset grundsätzlich nicht in den Büchern und insbesondere der Bilanz geführt wird. Immaterielle Vermögenswerte werden in der Regel erst bei einer M&A-Transaktion durch die Aufstellung einer Kaufpreisallokation (purchase price allocation) sichtbar. Dabei werden unter Berücksichtigung der Branche oftmals hohe Kaufpreisteile auf immaterielle Vermögenswerte (Marken, Patente, etc.) verbucht, die zuvor beim Käufer als nicht aktivierte (nicht genutzte) monetär übersetzbare stille Reserve schlummerte.

Eine Auswertung der am S&P 500 gelisteten Unternehmen zeigt, dass der Anteil immaterieller Vermögenswerte am Gesamtunternehmenswert im Jahre 1985 bei 32 % und im Jahr 2015 bereits bei 84% lag (Ocean Tomo 2015). Das deutsche Topmanagement schätzte den Anteil der Marke am gesamten Unternehmenswert auf durchschnittlich 50 %. Dass die Marke zu den wichtigsten Einflussfaktoren des Unternehmenserfolgs zählt, bestätigten 91 % (PwC, 2012). Bedingt durch die Transformation von einer Industriegesellschaft zu einer Wissensgesellschaft werden immaterielle Assets immer wichtiger (Taller, 2002, S. 169), sodass jene zukünftig auch bei einer Finanzierung stärker miteinbezogen und berücksichtigt werden sollten.

Aufdecken und Eruieren von Möglichkeiten

- der effizienteren Nutzung stiller Reserven, insbesondere der Marke, durch Identifikation der Wertehebel.

- zu den strategischen Optionen zur Markenkapitalisierung. Markenleasing, Marken-sale-and-lease-back-Modelle, Markenverpfändung, etc.

- die Marke als (zusätzliches) beleihbares Asset zu etablieren (bspw. Integration des Markenwerts im Bonitätsranking)

- das Transaktionsvolumen bei einem M&A-Deal durch ein Markenwertgutachten zu erhöhen.

- den Markenwert in verschiedenen Krisenstadien nutzbar zu machen.

- zur Aktivierung der Marke im Überschuldungsstatus.

- Ocean Tomo (2015). Annual Study of Intangible Asset Market Value.

- PricewaterhouseCoopers AG (2012). Markenstudie 2012. http://www.markenverband.de/publikationen/studien/Markenstudie2012.pdf [abgrufen am 25. Juli 2016].

- Taller, M. (2002). Future Brands: Markenführung in einer vernetzten Welt. Hamburg: Diplomica.

Abstract:

Der bezifferte Wert des immateriellen Vermögensgegenstandes „Marke“ ist im Allgemeinen für viele Adressaten in der Wirtschaft noch schwer fassbar bzw. vorstellbar. Ihre Eingenschaft als bewertbares und eigenständiges Asset ist auf Grund einer wissenschaftlichen Untersuchung jedoch unbestritten. Dennoch werden die mit ihr verbundenen Potenziale noch nicht ausreichend genutzt, sodass in der betriebswirtschaftlichen Praxis ausreichend Spielraum zur optimierten Nutzung der Marke vorhanden ist. Ein möglicher Ansatz hierfür ist die Markenausgliederung, welche im Rahmen dieses Beitrags näher vorgestellt und diskutiert wird.

Publiziert in:

Hotko, T., Situm, M., & Sorrentino, G. (2018). Die Marke – ein wirtschaftliches (monetäres) Asset?! Marketing Review St. Gallen, 35(4), 80-86.

Abstract:

Eine Vielzahl durchgeführter Kaufpreisallokationen zeigt, dass der Markenwert einen hohen Anteil am gesamten Transaktionsvolumen einnimmt. Ausgehend von dieser Entwicklung wurden Wirtschaftsprüfer und Steuerberater aus der DACH-Region hinsichtlich ihrer Erfahrungen zur praktischen Relevanz des Markenwerts befragt. Dabei konnte festgestellt werden, dass der Wert der Marke in verschiedenen unternehmerischen Szenarien strategische Optionen eröffnet und u.a. bei Transaktionen einen kaufpreiserhöhenden Effekt hat. Ein offen gelegter Markenwert kann zu einer verbesserten Kapitalmarktkommunikation führen und sollte laut Umfrageteilnehmern auch bei Ratings von Kreditinstituten stärker berücksichtigt werden. Insoweit wird das Potenzial der Marke und ihr monetärer Wert in der Praxis zunehmend anerkannt.

Publiziert in:

Situm, M., Vogt, T., & Sorrentino, G. (2017). Wie relevant ist der Markenwert? - Eine empirische Analyse aus der Sicht von Wirtschaftsprüfern und Steuerberatern. Die Wirtschaftsprüfung, 70(11), 645-652.

Abstract:

Hohe Kaufpreisallokationen auf Markenrechte zeigen die Relevanz und den Wert der Marke, insbesondere bei Transaktionen, und dienen nicht selten als Überwindung von Markteintrittsbarrieren. In der Praxis werden diese Markenwerte erst in Folge einer Transaktion visualisiert und gehoben und bleiben damit im Vorfeld unbeachtet und auf finanzwirtschaftlicher Ebene meist ungenutzt. Es bleibt jedoch Aufgabe des Unternehmens, den Wert selbst originär geschaffener Marken zu ermitteln, zu kommunizieren und auf finanzieller Ebene zu instrumentalisieren. Eine wertorientierte Markenführung kann dabei die nötige Transparenz und Hilfestellung bieten und wäre aus kapitalmarkttheoretischen Überlegungen heraus (Erhöhung der Informationseffizienz) ebenfalls wünschenswert. Geschäftsberichte, Anhänge oder Wertpapierprospekte könnten Instrumente für diese freiwillige Kommunikation nach außen sein. Die Marken-Umsatz-Multiples liefern eine erste Orientierung und Hilfestellung, um den Wert der Marke einordnen zu können. Sie dienen als erster Benchmark im Vorfeld einer Transaktion oder Finanzierung und sollen keinesfalls eine individuelle Betrachtung des Bewertungsobjekts ersetzen.

Publiziert in:

Situm, M., Sorrentino, G., & Vogt, T. (2016). Die Rolle des monetären Markenwerts bei M&A-Transaktionen. M&A Review, 27(9), 294-303.

Abstract:

Was wäre, wenn man die Marke und damit das Vertrauenskapital, noch vor einer Insolvenz, aus dem Unternehmen heraus löst und einer Kur unterzieht – vorhandenes Potential hebt? Die Marke ist ein immaterieller Vermögensgegenstand, welcher, wenn dieser vom Unternehmen selbst geschaffen wurde, nicht in der Bilanz aktivierbar ist. Wenn man jedoch unterschiedlichsten Standards, als auch empirischen Studien zur Markenbewertung folgt, dann hat die Marke losgelöst vom Unternehmen einen bestimmten Wert, welchen man mit unterschiedlichen Maßnahmen in Liquidität umwandeln kann. Das wiederum bedeutet, dass die Marke trotz ihrer fehlenden „Sichtbarkeit“ häufig einen wesentlichen und wertvollen sowie kapitalisierbaren Vermögensgegenstand darstellt. Die Wissenschaftler Stefan Märk und Mario Situm entwickeln gerade, zusammen mit dem Münchner Unternehmen Brandstock Valuation GmbH ein neues Produkt, welches die Potentiale der Marke, innerhalb der strategischen Unternehmensführung, um ein Vielfaches verstärkt,

Publiziert in:

Märk, S., Situm, M., Sorrentino, G., & Vogt, T. (2016). Kur für die Unternehmensmarke. return: Magazin für Unternehmensführung und Sanierung, http://return-online.de/magazin/expertenwissen/kur-fuer-die-unternehmensmarke/.

Abstract:

Die Markenbewertung ist kein völlig neues Forschungsfeld. Dennoch wird an den publizierten Normen und Standards deutlich, dass die Diskussion um die monetäre Bewertung von Marken insbesondere in den vergangenen fünf Jahren deutlich intensiver wurde. Welche Vorteile ergeben sich vor allem in einer Krisensituation durch eine monetär bewertete Marke? Wie sehen Insolvenzverwalter und Rechtsanwälte mit Schwerpunkt Insolvenzrecht in Deutschland und Österreich die Chancen zur Nutzung des monetären Markenwerts? Brandstock Valuation hat zu diesem Themenkreis eine Umfrage durchgeführt. Die zentrale Forschungshypothese der Studie lautete: Die Identifikation eines (hohen) monetären Markenwerts trägt in einer Krisensituation oder Insolvenz dazu bei, die strategischen Handlungsoptionen des Insolvenzverwalters zu verbessern.

Publiziert in:

Exler, M. W., Situm, M., Sorrentino, G., & Vogt, T. (2016). Strategische Optionen zur Kapitalisierung der Marke: Eine empirische Untersuchung des Markenwerts aus Sicht von Insolvenzverwaltern. Krisen-, Sanierungs- und Insolvenzberatung, 12(2), 53–60.

Abstract:

Die Sicherung einer Monopolstellung in der Psyche der Verbraucher – so definierte bereits 1939 Domizlaff das Ziel der Markentechnik auf kognitivemotionaler Ebene. Durch die darin antizipierte risikoreduzierende sowie präferenzbildende Funktion der Marke können sodann aus ökonomischer Sicht (zusätzliche) Umsätze generiert und stabilisiert werden, wodurch ein monetärer Markenwert errechenbar wird. Trotz des Aktivierungsverbots selbstgeschaffener Marken stellen diese wertvolle, wenn auch stille Reserven im Unternehmen dar und können auch in Krisenzeiten gehoben und effizient genutzt werden. Die Ergebnisse des folgenden Beitrags beruhen auf einer empirischen Erhebung mittels 25 persönlich geführter Experteninterviews in der DACH-Region zum Thema Markenbewertung und Rolle des monetären Markenwerts in einer Insolvenzsituation.

Publiziert in:

Exler, M. W., & Sorrentino, G. (2015). Die Rolle des monetären Markenwerts in der Krise: Ermittlungsverfahren und argumentative Einbindung, Krisen-, Sanierungs- und Insolvenzberatung, 11(4), 154–159.

Masterarbeiten

Die Forschungsarbeiten am Institut für Grenzüberschreitende Restrukturierung haben den Anspruch, aufbauend auf eine theoretische Diskussion eine Forschungshypothese den Untersuchungsgegenstand betreffend zu formulieren, die dann im empirischen Teil der Arbeit mit statistischen Verfahren getestet werden kann. Innerhalb des Masterstudiums Corporate Transformation Management an der Fachhochschule Kufstein Tirol sind in der Vergangenheit die folgenden Masterarbeiten entstanden:

- Digital Leadership und Digitalisierung als Krisentreiber bei KMU im Bereich der Immobilienmakler

Antretter Isabella, 2023 - Digitale Transformation: Wissensstand, Vorbereitungszufriedenheit und Arbeitgeberattraktivität aus Arbeitnehmersicht

Feiersinger Alexander, 2023 - Der digitale Euro: Herausforderungen und Umsetzungsmöglichkeiten bei der Implementierung einer digitalen Zentralbankwährung

Oberhuber Christoph, 2023 - Digitalisierung im HR-Management: Erfolgsfaktoren bei der Einführung von Digitalisierung

Unterberger Nicole, 2023 - Einfluss der Digitalisierung auf den Innovationsprozess

Daxauer Georg, 2018 - Unternehmen im Digitalen Wandel, ERP-System als zentraler Erfolgsfaktor

Erlinger Lukas, 2021 - Transformationsmanagement in der Fahrzeugentwicklung - EG-4 NEXT

Gasteiger Regina, 2019 - Nutzung von Online-Shopping durch Boutiquen in Innsbruck

Höck Lukas, 2022 - Digitalisierungsstrategien im Business-to-Business Handel am Beispiel der Branche Produktionsverbindungshandel

Hoffmann Sebastian, 2018 - Weiterbestehen durch Innovation – Perspektiven für Bibliotheken

Horngacher Sabine, 2022 - Der Einfluss von Digitalisierung auf die Führungskultur in Unternehmen

Kronbichler Julia, 2020 - Die Digitale Transformation mittelständischer Unternehmen

Karl Dominik, 2018 - Die Auswirkungen der Covid-19-Pandemie auf die Innovationstätigkeit der KMU in Österreich

Lackner Fabian, 2021 - Digitalisierung des M&A, Käufersuche mittels Matching Plattformen

Luger Oliver, 2021 - Controlling im digitalen Zeitalter

Morrison Nicholas 2020 - Digitalisierung in Tiroler KMUs-Aktuelle Entwicklungen und Herausforderungen

Niedrist Peter, 2018 - Digitalisierungsbemühungen gewerblicher Kunden und die Implikationen der Bankinstitute

Prcic Alen 2020 - Digitalisierung bei Anwalts- und Steuerkanzleien durch den Einsatz von KI

Reiser Elisabeth, 2021 - Digitalisierung - Insolvenzfalle oder nachhaltige Restrukturierungschance für klein- und mittelständische Unternehmen in Deutschland

Salcher Thomas, 2019 - Predictive Analytics im Controlling, Erfolgsfaktoren der Implementierung im Forecasting

Störzer Dominic, 2021 - Stellenwert der Digitalisierung im Tiroler Tourismus

Unterberger Markus, 2018 - Chancen und Gefahren der Digitalisierung für den Bankensektor

von Sluyterman-Böninger Myriam-Antonia, 2018

- Post Merger Integration: Weiche Faktoren als Herausforderung und Risiko bei der Integration

Zagel Sophia, 2023 - Eine empirische Analyse aktueller Problemstellungen in der Post-Merger Integration

Stern Florian, 2023 - Synergieeffekt Innovationskraft - Innovationsleistung in der Post-Merger-Integration-Phase

Huber Julia, 2023 - Differenzierungsmerkmale von strategischen Investoren und Finanzinvestoren im Kontext von M&A und distressed M&A

Althuber Herbert, 2016 - Methoden der Unternehmensbewertung bei nicht börsennotierten Unternehmen in Deutschland

Bernhofer Thomas, 2013 - Herausforderungen von Mergers & Acqusitions in der Post-Deal-Phase

Dekic Dalibor, 2016 - Post Merger Integration im Rahmen des Zusammenschlusses dreier regionaler Universalbanken

Doubek Christina, 2017 - Möglichkeiten und Grenzen von Sanierungskonzepten aus Sicht von potentiellen Investoren

Gapp Clemens, 2014 - Post Merger Integration: Erfolgsfaktoren bei M&A in der Automobilindustrie

Haberl Regina, 2012 - Handlungsempfehlungen für den Erhalt des Markenwertes trotz Restrukturierung oder Sanierung

Kahr Yvonne, 2015 - Erfolgsfaktoren von Distressed Mergers & Acquisitions Transaktionen - Eine Analyse der Beraterperspektive

Levermann Thomas, 2014 - M&A-Controlling - eine theoretische und empirische Untersuchung des Akquisitionscontrollings bei Unternehmensintegrationen

Mariacher Rudolf, 2012 - Die Unternehmensbewertung bei Krisenunternehmen: Implikationen aus Bewertungsverfahren für Private Equity Investoren

Matin Rahim, 2014 - Kapitalkosten im Kontext von Wertmanagement und Controlling

Meister Martin, 2010 - Rechtliche, wirtschaftliche und organisatorische Aspekte der Unternehmensnachfolge bei mittelständischen Unternehmen

Mrohs Janine, 2019 - Aspekte der Kaufpreisfindung bei distressed M&A Transaktionen

Platzer Raphaela, 2014 - Bilanzielle Sanierung durch einen Investor, verglichen mit dem Alternativszenario einer übertragenden Sanierung

Reichenbach Frank, 2012 - M&A 4.0: Wesentliche Einflussfaktoren auf einen erfolgreichen Transaktionsprozess aus Käufer und Verkäufersicht

Reifenberg Luca, 2022 - Spannungsfelder und Erfolgsfaktoren im Distressed M&A-Prozess

Schwab Marina, 2018 - Anwendung wertorientierter Konzepte bei DAX 30 Unternehmen

Sonntag Thomas, 2014 - Der Wert der Marke - Existenzsicherung durch eine nachhaltige Markenführungsstrategie

Sorrentino Giuseppe, 2014 - Die Sicht der Kreditinstitute im Zusammenhang mit MBI und MBO als alternative zu familieninternen Nachfolgelösungen in Österreich und Deutschland

Thurnbichler Roland, 2014 - Arbeitsrechtliche Besonderheiten im distressed M&A-Fall-Ein Rechtsvergleich

Vatier Kathrin, 2018 - Besonderheiten bei der Bewertung von nicht börsennotierten Unternehmen

Wieser-Linhart Vinzenth, 2016 - Die Sicht der Unternehmen im Zusammenhang mit MBI und MBO als Alternative zu Familieninternen Nachfolgelösungen in Österreich und Deutschland

Winkler Daniel, 2014

- Die Resilienz von Tourismusregionen

Wallinger Johann, 2023 - Auswirkungen der globalen Lieferkettendisruption auf die Strategie von Unternehmen

Heckner Jürgen, 2023 - Resilienzmanagement, ein Konzept zur Bewältigung von Unternehmenskrisen

Baumann Wolfgang 2020 - Risikomanagement und Absicherungsstrategien

Baumgartner Mathias, 2012 - Situationsvergleich: Parallelen von Start-ups und Unternehmen in einer Krise

Bernard Julian, 2019 - Die Frühzeitige Krisenerkennung im Firmenkundengeschäft des Bankensektors

Blank Gregor, 2012 - Risiken und Herausforderungen bei der Unternehmensexpansion auf ausländische Märkte

Deutsch Markus, 2015 - Strategische Krisenfrüherkennung bei Start-up-Unternehmen aus der Perspektive der Kapitalgeber

Ehrentraut Kurt, 2019 - Krisenprävention durch die Stärkung zwischenmenschlicher Kompetenzen in Planungsteams von öffentlichen Bauprojekt

Flunger Florian, 2022 - Einfluss von Führung auf die Resilienz von Unternehmen

Frank Martin, 2017 - Die Bedeutung der Unternehmensgröße bei der Vergabe von Fremdkapital durch Banken

Franke Nico, 2015 - Megatrends - Potenzial zur Vermeidung von strategischen Krisen

Gallop Christoph, 2017 - Ist ein wirtschaftliche international ausgerichtetes Unternehmen weniger krisenanfällig als ein Unternehmen, welches nur national tätig ist?

Gruber Reinhold, 2015 - Managementtools zur strategischen Frühaufklärung von Unternehmenskrisen

Habicher Elmar, 2012 - Employee Retention Management in der Erfolgs- und Liquiditätskrise

Hager Michael 2020 - Die Größe des Unternehmens und dessen Insolvenzwahrscheinlichkeit

Hanches Sara, 2015 - Krisenfrüherkennung in der österreichischen Hotellerie

Hausegger Gabriel Otto Lorenz, 2017 - Übergabezeitpunkt in den Fachbereich Sanierung bei Kreditinstituten - Analyse des optimalen Überleitungszeitpunktes in den Fachbereich sowie die Darstellung einer effizienten Personalallokation

Hauser Stefan, 2017 - Die Implementierung eines Risikomanagements in KMU

Hickl Alexander, 2013 - Risikomanagement im Kontext des Facility Management

Hölzl Julia, 2015 - Die Rolle des Wirtschaftsprüfers bei der Früherkennung von Unternehmenskrisen

Huber Raphael, 2015 - Die frühzeitige Erkennung von Unternehmenskrisen anhand von Daten aus ERP-Systemen. Theoretische Ansätze und mittelständische Unternehmenspraxis

Kaiser Christian, 2012 - Krisenfrüherkennung in der EMS-Branche - Entwicklung eines Krisencockpits für den Einsatz in KMUs

Karré Paul, 2014 - Entwicklung eines Insolvenzfrüherkennungsmodells für kleine und mittlere Unternehmen mit der linearen Diskriminanzanalyse

Kelz Ottokar, 2015 - Früherkennung - Entwicklung eines Krisenfrüherkennungstools für KMU der Bauwirtschaft

Knezevic Silvija, 2017 - Risikoappetit und Risikokultur in der österreichischen Immobilienbranche

Mair Stephan, 2022 - Strategische Frühaufklärung - Die Bedeutung des Strategieprozesses zur Krisenprävention und Ausmaßreduzierung von Unternehmenskrisen

Marek Thomas, 2012 - Supply Risk Management in kleinen und mittleren Unternehmen

Martinez Mateos Rosendo Martin, 2014 - Die Relevanz von Risikomanagementsystemen bei kleinen und mittleren Unternehmen: Eine empirische Erhebung

Ortner Matthias, 2014 - Die aktuelle Krise der Bau- und Immobilienbranche am Standort Südtirol: Eine empirische Forschungsanalyse zur Ermittlung externer und interner Krisenfrühindikatoren

Pirhofer Helmuth, 2015 - Controlling als strategischer Wettbewerbsvorteil in KMU

Reininger Klaus, 2022 - Bewertung leistungswirtschaftlicher Unternehmensbereiche zum Erkennen von Unternehmenskrise

Rieberer Patrick, 2016 - Operational Risk Management unter steigenden regulatorischen Anforderungen

Ruggenthaler Stefan, 2017 - Sustainable Restructuring

Schiefer Florian, 2013 - Möglichkeiten der Kostenoptimierung und Effizienzsteigerung der operativen Supply Chain – ein Vergleich von theoretischen Konzepten und der Anwendung in der Praxis

Schwanninger Anna, 2017 - Umsetzung und Ergebniswirksamkeit von Kreditrisikomanagement nach Bestimmung von Basel III im österreichischen Bankensektor

Schwarzfurtner Hannes, 2018 - Krisenfrüherkennung in klein- und mittelständischen Unternehmen zur Verbesserung des Ratings bei Kreditinstituten

Schweinsteiger Ulrich, 2017 - Welche Erfolgsquote haben Startups durch ihre individuellen Erfolgsfaktoren und Innovationen

Simmer Silvester, 2015 - Ex post Analyse der Krisenwahrscheinlichkeit in Bezug auf die Unternehmensgröße

von Gersdorff Dominik, 2015 - Analyse von Krisenindikatoren von Banken bei der Vergabe von Unternehmenskrediten

Wurnitsch Veronika, 2015 - Früherkennung der strategischen Krise in Theorie und Praxis - Ein Vergleich

Zangerl Anna Franziska, 2015

- Mehr Mut zum StaRUG - Betrachtung des präventiven Restrukturierungsrahmens für Unternehmen aus der Schuldnerperspektive

Steckbauer Steffen, 2023 - StaRUG und ReO. Eine Einordnung in die Sphären bestehender Restrukturierungs- und Sanierungsmechanismen

Ortwein Sebastian Michael Werner, 2023 - Der Einfluss der Reduktion der CO2 Bilanz auf die finanzwirtschaftliche Restrukturierung

Bichler Lukas, 2023 - Die Auswirkungen exogen induzierter Krisen auf die Beschaffungsstrategien von Unternehmen in Österreich und Deutschland

Bagari Jasmine, 2022 - Status quo der Planungsqualität bei mittelständischen Unternehmen

Beck Kevin 2020 - Fehlermanagement in der Unternehmenskrise - Wie können Fehler zur Chance werden?

Brückner Corinna, 2019 - Das Spannungsfeld zwischen krisenbedingten Kosteneinsparungen und der Wettbewerbsfähigkeit eines Unternehmens

Gläser Andreas, 2017 - Herausforderungen in der außergerichtlichen Sanierung

Grgurevic Tihomir, 2017 - Neueste Entwicklungen in der betriebswirtschaftlichen Begleitung von Insolvenzverfahren

Hauft Sascha 2020 - Steuerliche Behandlung von finanzwirtschaftlichen Sanierungsinstrumenten bei Gesellschaften mit beschränkter Haftung

Hechenberger Rene, 2021 - Die Relevanz der Fortbestehensprognose im Zusammenhang mit dem Insolvenztatbestand der Überschuldung

Heim Martin, 2017 - Definition von Messgrößen zur Beurteilung von Managementqualität im Rahmen der ganzheitlichen Krisenfrüherkennung

Hofberger Franziska, 2016 - Prozessmanagement in der Restrukturierung

Holzinger Dominik, 2016 - Lean-Management in der Sanierungsphase als Erfolgsbeitrag für den nachhaltigen Turnaround deutscher Unternehmen

Huber Maximilian, 2019 - Operative Restrukturierung der Hotellerie in Krisen

Innerhofer Christian, 2021 - Chancen und Risiken der übertragenden Sanierung aus Sicht der Hauptgläubiger, eine empirische Analyse

Karl Michael, 2014 - Anwendung von leistungswirtschaftlichen Optimierungsinstrumenten, Auswirkungen auf die Liquidität

Kendlbacher Alexander, 2021 - Untersuchung der aktuellen Trends und deren Auswirkungen im Automobilhandel

Kiedl Maximilian 2020 - Die Relevanz der Fortbestehensprognose für Kapitalgesellschaften

Kommeter Marion, 2012 - Chancen und Risiken der übertragenden Sanierung aus Sicht der Insolvenz- und Masseverwalter

Kurre Michael, 2014 - Erfolgsfaktoren und Herausforderungen bei der Neukonzeptionierung von Lebensmittelsupermärkten – Eine empirische Analyse anhand der Spar Österreichischen Warenhandels AG

Lanz Wilhelm, 2017 - Nachhaltige Kostensenkung durch gezielte Prozessoptimierung in Produktionsunternehmen.

Liebetruth Carolin, 2018 - Krisenmanagement als kontinuierlicher Prozess

Muigg Lucas, 2017 - Unternehmenssanierung in Europa - Ein Rechtsvergleich

Pabinger Thomas, 2016 - Strategische Neuausrichtung am landwirtschaftlichen Betrieb - Zukunftsfelder für das Jahr 2020

Painer Romana, 2012 - Das vorinsolvenzliche Sanierungsverfahren in Österreich und Deutschland unter Berücksichtigung der aktuellen Diskussion präventiver Restruktuierungsmaßnahmen gem. EuInsVO

Pitschuch Simon, 2018 - Die Bedeutung der Europäischen Richtlinie über den präventiven Restrukturierungsrahmen für die Automobilhersteller in Deutschland

Rachner Götz, 2019 - Eigenkapitalersetzende Maßnahmen zur Unternehmensfortführung von österreichischen Kleinunternehmen

Ramser Gunter, 2013 - Interim Management in Österreich - Eine Analyse

Ranefeld-Rathbauer Peter, 2016 - Die Insolvenzanfechtung von Zahlungen des Schuldners an seine Lieferanten - Eine rechtsvergleichende Analyse der Länder Österreich, Deutschland, Italien und der Schweiz

Schildberger Claudia, 2017 - Das StaRUG, ein neues Instrument zur außergerichtlichen Sanierung

Schorer Karim, 2021 - Sofortmaßnahmen der Liquiditätsbeschaffung eines Interim Managers – Erstellung einer Entscheidungshilfe

Spachmann Andreas, 2022 - Analyse der Wettbewerbsfähigkeit im Kontext eines Sanierungskonzeptes

Stadler Dominikus, 2015 - Wachstum und Profitabilität bei IT-Dienstleistern - eine empirische Analyse

Stopfer Adelheid, 2017 - Forum Shopping im Rahmen der reformierten EUInsVO

Stuefer Sarah, 2019 - Anforderungen an ein Management Audit im Zusammenhang mit der Erstellung eines Sanierungsgutachtens

Treibenreif Tobias, 2016 - Unternehmenssanierung vor und in der Insolvenz: Vergleich internationaler Rahmenbedingungen und Verfahrensansätze

Trenkwalder Daria, 2017 - Mit dem Sanierungsberater aus der Unternehmenskrise

Trummer Florian, 2013 - Veränderungen in der Gesellschafter- und Geschäftsführerstruktur im Gefolge gerichtlicher Sanierungsverfahren in Österreich am Beispiel mittelständischer GmbHs

Unterganschnigg Eva, 2019 - Das Profil des Chief Restructuring Officers: Stellenbeschreibung und Anforderungsprofil eines Krisenmanagers

Wanninger Anja, 2016 - Das Verhältnis zwischen (vorläufigem) Sachwalter, Sanierungsberater und CRO im Eigenverwaltungsverfahren mach §§ 270a, 270 b InsO

Weidinger Christian, 2018 - Die Fortbestehensprognose als Baustein der Unternehmenssanierung

Weiß Florian, 2017 - Consulting 4.0 - Digitalisierung der Unternehmensberatung

Weißenbacher Benjamin, 2017 - Relevanz der Markenbewertung von Unternehmen in der Krisensituation und Insolvenz

Wiesmann Franziska, 2021 - Die Rolle von Marketing beim Turnaround-Erfolg

Winnen Maximilian Curt, 2015 - Erarbeitung eines strategischen Konzepts für die Bauer Gruppe

Zeilinger Sebastian, 2013 - Lean Hospital in Deutschland

Zinner Katharina, 2017

- Mitarbeiterbindung und Motivation in Zeiten des Arbeitskräftemangels: Eine empirische Analyse unter Betrachtung der 2-Faktoren-Theorie von Herzberg

Hochstaffl Sonja, 2023 - Zukunftsfähige Personalrekrutierung: Einsatz von Social Media zur Mitarbeitergewinnung in familiengeführten Hotelbetrieben

Hennes Luisa, 2023 - Candidate-Experience-Management Eine empirische Analyse der Candidate Journey am Beispiel der Generation Z

Di Giulio Valentina, 2023 - Mitarbeiterbindung als Maßnahme gegen den Fachkräftemangel in Bezug auf Arbeitnehmer der Baubranche

Boban Caroline, 2023 - Die Bedeutung der Kommunikation im Krisenmanagement von kleinen und mittelständischen Unternehmen

Fasching Magdalena, 2012 - Schlüsselfaktoren einer nachhaltigen Organisationstransformation im kommunalen Kontext: Change Management als dauerhaft integriertes Element in öffentlichen Verwaltungen

Grona Valerie, 2020 - Corporate Social Responsibility als unternehmerischer Erfolgsfaktor

Holzner Julia, 2021 - Change Management für kommunale Versorgungs- und Dienstleistungsunternehmen

Kanzler Michael, 2014 - Change Erfolg ist abhängig von der Qualität der Führungskraft

Klingler Elisabeth, 2016 - Change im Handel, die Auswirkungen von Industrie 4.0 auf den Vertrieb in der Automobilbranche

Sodnich Sandro 2020 - Mitarbeiterführung in Krisen-KMU

Schönauer Denise, 2012 - Change Management in sozialen Nonprofit-Organisationen

Volgger Barbara, 2013

- Family-Buy-Outs: Interesse der Nachfolgegeneration erhöhen

Schatz Simon, 2023 - Resilienzmanagement Eine Studie zur Umsetzbarkeit in kleine und mittlere Unternehmen

Kostic Kristian, 2023 - Geschäftsmodellinnovation im Zuge der familieninternen Übergabe – Vom Altbewährten ins Neue

Koller Jennifer, 2023 - Chancen und Risiken beim Generationenwechsel von Familienunternehmen

Aichinger Anna Maria, 2014 - Erfolgreiche Unternehmensnachfolge in Familienunternehmen durch den Einsatz eines Interim Managers

Buchauer Tania, 2022 - Bewältigung der Unternehmenskrise im Turnaround - Spezifische Besonderheiten von Familienunternehmen

Eggersberger Claus, 2013 - Die Stiftung als Nachfolgeoption für Familienunternehmen

Elsasser Kathrin, 2013 - Anforderungen für interne Nachfolger von Familienunternehmen aus Sicht von Beratern und Kreditinstituten

Erber Thomas, 2016 - Unternehmensverkauf als Nachfolgeoption von Familienunternehmen

Fiedler Satya, 2014 - Interim Management als Lösungsansatz für Familienunternehmen in der Krise

Larch Julia, 2015 - Der Generationsübergang in eigentümergeführten Familienunternehmen als Ursache von Unternehmenskrisen

Schmid Veronika, 2013

- Der Einfluss von Nachhaltigkeitsgesetze auf den Transformationsprozess eines Unternehmen. Welche Auswirkungen die EU-Taxonomie auf die Unternehmensprozesse, Jahresabschlussarbeiten und die Unternehmensberichterstattung hat

van Luyk Kirsten, 2023 - Potenzieller Einfluss von Green Finance und ESG Richtlinien auf die zukünftige Finanzierungsfähigkeit von KMUs im deutschsprachigen Raum

Eder Lukas, 2023 - Staatliche Beihilfen der EU, des Bundes und der Länder. Welche Förderungen eignen sich als Finanzierungsbausteine für Unternehmen in der Restrukturierung

Artman Daniel, 2015 - Alternative Finanzierungsformen von Start-Ups

Bär Alexandra, 2021 - Öffentliche Fördermittel als Finanzierungsinstrument für Unternehmen in der Krise

Feldbacher Josef, 2013 - Das gerichtliche Sanierungsverfahren als standardisiertes finanzwirtschaftliches Sanierungsinstrument aus Bankensicht

Hackl Manfred, 2012 - Forbearance im Bankensektor, Herausforderung und Chancen bei der Ermittlung des Barwertverlustes

Heim Pius, 2022 - Bedeutung des Private Equity für die nachhaltige Sanierung von Krisenunternehmen

Hilger Alexander, 2017 - Wertvernichtung im Bergbausektor? Ein kritischer Blick auf börsennotierte Goldproduzenten im Hinblick auf ihre Eignung als Buy-and-Hold-Investment

Karaian Cirilo, 2017 - Absicherung von Forderungen zur vorinsolvenzlichen Krisenprophylaxe im B2B Kontext bei global agierenden Unternehmen

Keller Alexander, 2018 - Die Zukunft der Banken – Perspektivische Geschäftsmodelle und Strategien am Beispiel der Regionalbanken in Deutschland

Lang Michael, 2022 - Alternative Finanzierungsformen für KMUs in Österreich

Schwarzmann Julia, 2016 - Debt Equity Swaps: Effizienz des Einsatzes und Form des Gesellschafterbeitrags im österreichischen Sanierungsverfahren

Walch Arthur, 2013

- Welche zukünftigen Möglichkeiten eines Insolvenzverfahrens für Körperschaften öffentlichen Rechts insbesondere Gemeinden gibt es und wie schauen die strukturellen Ähnlichkeiten und Unterschiede zu den Zwecken und Funktionen eines Insolvenzverfahrens im Vergleich zu juristischen Personen aus.

Angerer Andreas, 2018 - Erfolgreiches Recruiting von Franchisepartnern

Konrad Florian, 2020 - Forschungs- und Entwicklungsstandort Österreich – Steigerung der Attraktivität durch die Forschungsprämie

Mihajlovic Linda, 2022 - Geldpolitische Insolvenzverschleppung: Analyse der Auswirkungen der Niedrigzinspolitik der EZB auf die österreichische Maschinenbauindustrie

Müllner Christian, 2019 - Dynamik der Wettbewerbsstrategie im internationalen Kontext

Sepetavc Patricia, 2019